چک و سفته

چک و سفته چیست ؟

سفته یا فته طلب، مطابق ماده ۳۰۷ قانون تجارت: « سندی است که به موجب آن امضاء کننده تعهد می کند مبلغی در موعد معین یا عندالمطالبه در وجه حامل یا شخص معین و یا به حواله کرد آن شخص کارسازی نماید.»

عمده مقررات و قوانین برات در مورد سفته هم رعایت می شود. در سفته برخلاف برات دو طرف داریم که عبارت است از صادرکننده یا متعهد سفته و دارنده سفته. سفته از لحاظ حقوقی سندی تجاری است که صادرکنندهی آن تعهد میکند مبلغ معینی پول را در سررسید معین یا عندالمطالبه به دارندهی آن، بپردازد. درنتیجه میتوان گفت ماهیت سفته تعهد به پرداخت مبلغی پول در آینده است. استفاده از سفته به دلیل مزایایی که برای دارندهی آن به همراه دارد، امروزه در روابط اشخاص با یکدیگر رواج یافته است.

چک و سفته و شکل آن

شرایط شکلی سفته در ماده ۳۰۸ قانون تجارت آمده است. به موجب این ماده: « فته طلب علاوه برامضا یا مهر باید دارای تاریخ و متضمن مراتب ذیل باشد.»

- مبلغی که باید تأدیه شود با تمام حروف.

- گیرنده ی وجه

- تاریخ پرداخت»

سفته و کاربرد آن

- سفته وسیله ای برای پرداخت است.

- وسیله ی کسب اعتبار است.

- سفته وسیله تضمین اجرای تعهدات (شایع ترین کاربرد سفته در ایران)

چک برگهای است که به موجب آن، صادر کننده به بانک دستور میدهد تا تمام یا بخشی از وجوهی که نزد بانک سپرده است را به دارنده چک پرداخت کند. حال اگر شخصی با علم به اینکه در حساب بانکیاش پول ندارد، یا به هر دلیلی امکان پرداخت چک وجود ندارد، بازهم اقدام به صدور چک کند، از نظر قانون مجرم بوده و قابل تعقیب کیفری است. چک یک سند تجاری و معرفی بدهی فرد است. اما قانونگذار برای حمایت از گردش اقتصادی چک، پرداخت چکهای بلامحل یا پرداخت ناشدنی را جرمانگاری کرده و برای صادرکننده چک بلامحل، مسئولیت کیفری در نظر گرفته است.

مطابق ماده 310 قانون تجارت: چک نوشته ای است که به موجب آن صادر کننده وجوهی را که نزد محال علیه دارد کلاً یا بعضاً مسترد یا به دیگری واگزار می نماید.

از نظر قانون تجارت، چک 3 طرف دارد:

1- صاحب حساب که مدیون است.

2- دارنده چک که طلبکار است.

3- سپرده گیرنده یا محال علیه که می تواند بانک باشد.

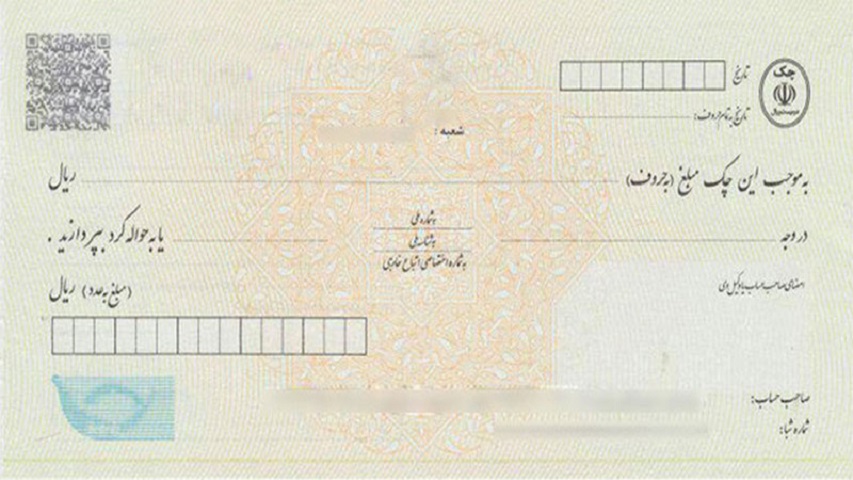

همچنین طبق ماده 311 همین قانون: «در چک باید محل و تاریخ صدور قید شده و به امضای صادرکننده برسد- پرداخت وجه نباید وعده داشته باشد.» در واقع از نظر قانون تجارت در چک این مندرجات وجود دارد:

1- محل صدور

2- تاریخ صدور که همان تاریخ پرداخت است، زیرا چک نباید وعده داشته باشد.

3- امضای صادرکننده

4-دارنده که می تواند شخص معین باشد و یا حامل باشد (بی نام)

5-مبلغ چک

چک و اقسام آن

۱- چک به حواله کرد: چکی است که نام گیرنده در آن ذکر نشده باشد و او می توان در بانک آن را امضا کرده و وجه آن را بستاند و یا به دیگری انتقال دهد.

۲- چک بسته: چکی است که روی آن دو خط کشیده شده باشد و بانک دیگری می تواند آن را دریافت کند اما به اشخاص متفرقه پرداخت نمی گردد.

۳- چک بی محل: چکی است که صادرکننده آن پول یا اعتبار نزد محال علیه چک نداشته باشد.

۴ چک پرداختی: چکی است که بانک وجه آن را به ذینفع پرداخته باشد.

۵- چک تضمین شده: چکی است که یک بانک آن را ظهرنویسی کند. به این ترتیب اداء وجه چک را تضمین کرده است.

۶- چک در وجه حامل: چکی است که در آن نوشته می شود در وجه حامل (به حامل چک) بپردازید نام فرد معین در آن نوشته نمی شود و هرکس آن را به بانک ارائه و امضاء کند مستحق وصول وجه چک است.

۷- چک سفید: چکی است که صادرکننده آن را امضاء می کند بدون ذکر وجه چک؛ در واقع مصداق مفهوم کلی سفید مهر است.

۸- چک وعده دار: چکی است که صادرکننده به محال علیه چک، دستور اداء وجه را در راس موعدی معین بدهد .

همچنین طبق ماده یک قانون صدور چک، چک بر 4 قسم عادی، تأیید شده، تضمین شده و مسافرتی می باشد.

چک و ویژگی ها و آثار حقوقی آن

-چک سندی لازم الاجرا است.

مطابق ماده 2 قانون صدور چک اصلاحی 97:

«چک های صادر عهده بانک هایی که طبق قوانین ایران در داخل کشور دایر شده یا می شوند همچنین شعب آنها در خارج از کشور در حکم اسناد لازمالاجراء است و دارنده چک در صورت مراجعه به بانک و عدم دریافت تمام یا قسمتی از وجه آن به علت نبودن محل و یا به هر علت دیگری که منتهی به برگشت چک و عدم پرداخت گردد، میتواند طبق قوانین و آئیننامههای مربوط به اجرای اسناد رسمی وجه چک یا باقی مانده آن را از صادرکننده وصول نماید. برای صدور اجرائیه دارنده چک باید عین چک و گواهینامه مذکور در ماده 4 و یا گواهینامه مندرج در ماده 4 و یا گواهینامه مندرج در ماده 5را به اجرای ثبت اسناد محل تسلیم نماید. اجراء ثبت در صورتی دستور اجرا صادر میکند که مطابقت امضای چک با نمونه امضای صادر کننده در بانک از طرف بانک گواهی شده باشد.»

بنابراین دارنده چک در صورت مراجعه به بانک و عدم دریافت تمام یا قسمتی از وجه به علت نبودن محل یا به هر علت دیگری که منتهی به برگشت چک و عدم پرداخت گردد، میتواند طبق قوانین و آیین نامه های مربوط به اجرای اسناد رسمی، اقدام نماید.

-چک سندی است که قابلیت تعقیب کیفری دارد.

مطابق ماده ی 10 قانون صدور چک اصلاحی 1397: «هر کس با علم به بسته بودن حساب بانکی خود مبادرت به صدور چک نماید عمل وی در حکم صدور چک بیمحل خواهد بود و به حداکثر مجازات مندرج در ماده 7 محکوم خواهد شد و مجازات تعیین شده غیر قابل تعلیق است.»

برای تعقیب کیفری صادرکننده چک بلامحل، دارنده چک باید شکایت کند؛ طبق قانون، دارنده چک به کسی گفته میشود که برای نخستین بار، چک را به بانک محالعلیه ارایه میدهد و گواهی عدم پرداخت به نام او صادر میشود. برای اینکه مشخص شود چه کسی برای نخستین بار، برای وصول وجه چک به بانک مراجعه کرده است، بانکها مکلفند با مراجعه دارنده چک، هویت کامل و دقیق او را در پشت چک با ذکر تاریخ قید کنند.

شخصی که چک پس از برگشت از بانک، به وی منتقل میشود، حق شکایت کیفری ندارد البته اگر شخصی چک را برگشت بزند و سپس فوت کند، ورثه او حق تعقیب کیفری خواهند داشت زیرا چک قهرا به آنها منتقل شده است. اگر بعد از برگشت چک، دارنده آن را به دیگری انتقال دهد یا اینکه پس از برگشت و تنظیم شکایت کیفری، شاکی، چک را به دیگری واگذار کند، تعقیب کیفری متوقف شده و متهم از این حیث قابل تعقیب نخواهد بود.

در صورت تحقق چنین شروطی، چک بلامحل دارای جنبه کیفری است و صادرکننده آن برای اعمال مجازاتهای مقرر در قانون صدور چک، قابل تعقیب کیفری خواهد بود.

به طور کلی باید گفت صادرکننده چک بلامحل، در صور ذیل قابل تعقیب است:

-

چک به صورت تضمینی، سفیدامضا، بدون تاریخ و وعدهدار نباشد. (چک بهروز صادر شده باشد.)

-

دارنده چک، باید ظرف مدت 6 ماه از تاریخ سررسید مندرج در متن چک، وجه آن را از بانک مطالبه کرده باشد.

-

دادگاه صلاحیتدار برای رسیدگی به شکایت دارنده چک علیه صادرکننده، دادگاه مستقر در مجتمع قضایی واقع در محدوده بانک محالعلیه است.

تحولات موجود در قانون اصلاحی صدور چک 97

1- مهلت 10 روزه برای ارسال اطلاعات چکهای برگشتی به سامانه بانک مرکزی لغو شده و به محض صدور گواهینامه عدم پرداخت، بانکها مکلف به ارسال اطلاعات مذکور به این سامانه هستند.

2- بانکها مکلف به درج کد رهگیری بر روی گواهینامه عدم پرداخت صادره بوده و بدیهی است به گواهینامه فاقد کد رهگیری در مراجع قضائی و ثبتی ترتیب اثری داده نخواهد شد.

3- به استناد تبصره 2 ماده 5 مکرر، اطلاعات چکهای برگشتی اشخاص حقوقی در سابقه امضاکنندگان آن ها نمایش داده خواهد شد و خروج اشخاص مذکور از شرکت تأثیری در موضوع فوق نخواهد داشت.

4- در خصوص واریز کسری مبلغ چک به حساب توسط صادرکننده برای رفع سوء اثر از آن، مدت زمان مسدودی مبلغ در حساب از دوسال به یکسال کاهش یافته است.

5- در صورت ارائه هر یک از مدارک مربوط به رفع سوء اثر از چکهای برگشتی مذکور در متن قانون (لاشه چک، رضایتنامه رسمی از دارنده چک، نامه رسمی از مرجع قضائی یا ثبتی ذی صلاح مبنی بر اتمام عملیات اجرایی در خصوص چک؛ حکم قضائی مبنی بر برائت ذمه صاحب حساب درخصوص چک) پیش از یک سال از تاریخ انسداد مبلغ چک، بانک می بایست نسبت به رفع انسداد از مبلغ مسدود شده اقدام کند.

مشاوره حقوقی در زمینه چک و سفته